Paragraaf lokale heffingen

1.1 Inleiding

In deze paragraaf wordt inzicht gegeven in de door de gemeente Wassenaar geheven belastingen, bestemmingsheffingen en rechten. Onder de belastingen vallen de onroerende-zaakbelastingen, de toeristenbelasting, de hondenbelasting, de reclamebelasting (ondernemersheffing) en de precariobelasting. De opbrengst van de belastingen gaat naar de algemene middelen.

Onder de bestemmingsheffingen vallen de rioolheffing, de reinigingsheffingen, de baatbelastingen en de BIZ-bijdrage.

De rechten omvatten een zeer grote groep belastbare feiten. De belangrijkste hiervan zijn de marktgelden, de begrafenisrechten en de leges inzake omgevingsvergunningen, reisdocumenten, burgerlijke stand en gemeentelijke basisadministratie. Voor zowel de bestemmingsheffingen als de rechten geldt dat de tarieven maximaal kostendekkend mogen zijn en dat de opbrengst gebruikt wordt ter dekking van de gemaakte kosten.

1.2 Beleid lokale heffingen

Het uitgangspunt voor wat betreft de lokale lasten voor de gemeente Wassenaar is dat een lastenverzwaring voor de inwoners van Wassenaar alleen aan de orde kan zijn als er geen duurzame alternatieven beschikbaar zijn. Daarnaast geldt dat onder het motto “de gebruiker betaalt” heffingen zoveel mogelijk kostendekkend zijn.

Conform de Kadernota 2017 zijn de baten van belastingen en rechten voor 2017 aangepast met het door het CPB geraamde inflatiepercentage van 1,0% (consumentenprijsindex)

Met deze verhoging wordt de algemene prijsontwikkeling gevolgd. Dit is noodzakelijk om de inkomsten van de gemeente op dit onderdeel op peil te houden en structurele onevenwichtigheid te voorkomen.

Naast de verhoging met het inflatiepercentage wordt voor 2017 een aangepaste versie van de woonlastenbenadering toegepast. Dit houdt in dat lagere opbrengsten uit de afvalstoffenheffing en de rioolheffing gedeeltelijk worden gecompenseerd door hogere opbrengsten uit de OZB. Concreet betekent dit voor de burger dat de tarieven voor de afvalstoffenheffing en rioolheffing (bij verder gelijkblijvende omstandigheden) zullen dalen en dat het OZB-tarief voor woningen zal stijgen. De gemiddelde lastendruk zal daarbij als gevolg van deze lastenverschuiving voor de inwoners dalen.

Kostendekkendheid leges omgevingsvergunning

In 2014 en 2015 is een verdiepingsonderzoek naar de kostendekkendheid van de Wabo-leges (omgevingsvergunning) uitgevoerd. Op basis van de uitkomsten van dit onderzoek en de besluitvorming daarover in de gemeenteraad van 6 juli 2015 wordt voor 2017 een verhoging van 10% van de tarieven voor leges omgevingsvergunningen doorgevoerd. Deze verhoging wordt verwerkt in de tarieventabel leges die in december 2016 ter vaststelling aan de raad wordt voorgelegd.

1.3 Overzicht geraamde baten belastingen en rechten

Onderstaand overzicht vermeldt de geraamde opbrengsten voor 2016 en 2017 voor wat betreft de diverse belastingen en rechten.

bedragen x € 1.000

Opbrengst belastingen | rekening | raming | raming | mutatie t.o.v. |

|---|---|---|---|---|

2015 | 2016 | 2017 | 2016 | |

OZB woningen | 6.476 | 6.572 | 6.998 | 426 |

OZB niet – woningen | 2.197 | 2.361 | 2.385 | 24 |

Hondenbelasting | 150 | 147 | 149 | 2 |

Toeristenbelasting | 937 | 861 | 869 | 8 |

Baatbelasting | 15 | 16 | 14 | -2 |

Precario op met name uitstallingen | 111 | 204 | 204 | 0 |

Precario op kabels en leidingen | 1.646 | 1.805 | 1.805 | 0 |

Ondernemersheffing | 90 | 91 | 91 | 0 |

BIZ-bijdrage Maaldrift | 29 | 29 | 0 | |

Afvalstoffenheffing en reinigingsrechten* | 4.636 | 4.693 | 4.152 | -541 |

Rioolheffing | 2.414 | 2.788 | 2.655 | -133 |

Marktrechten | 35 | 43 | 44 | 1 |

Begrafenisrechten | 45 | 49 | 49 | 0 |

Leges Wabo-vergunningen** | 725 | 955 | 1.058 | 103 |

Overige leges*** | 589 | 661 | 643 | -18 |

Retributies en overige rechten | 9 | 20 | 20 | 0 |

sub totaal opbrengst | 20.075 | 21.295 | 21.165 | -130 |

af kwijtscheldingen | -302 | -295 | -295 | 0 |

netto opbrengst | 19.773 | 21.000 | 20.870 | -130 |

*) voor 2016 is de opbrengst incidenteel met € 250.000 afgeraamd ten gunste van éénmalige teruggave afvalstoffenheffing

**) de geraamde opbrengsten 2016 en 2017 zijn inclusief de geraamde onttrekking aan de bestemmingsreserve kostendekkendheid omgevingsvergunningen (respectievelijk € 271.500 en € 181.000)

***) voor 2017 is op basis van realisatiecijfers € 20.000 afgeraamd van de opbrengst overige leges burgerzaken en is € 20.000 overgeheveld naar de leges voor APV-vergunningen (categorie overige leges en rechten)

1.4 Belastingen

Onroerendezaakbelastingen (OZB)

De aanslag OZB wordt voor het belastingjaar 2017 gebaseerd op (nog door de raad vast te stellen) OZB-tarieven voor 2017 en de WOZ-waarde naar waardepeildatum 1 januari 2016.

De uitgangspunten voor de geraamde netto OZB-opbrengst 2017 zijn:

- Indexering geraamde OZB-opbrengst van 1,0%

- Toepassen aangepaste versie woonlastenbenadering:

de lagere opbrengsten als gevolg van wijzigingen BBV (renteconsequenties) en lagere bijdrage aan Avalex van in totaal € 923.836 wordt slechts gedeeltelijk (€ 360.000) verhaald via een hogere opbrengst OZB. Per saldo leidt dit tot een lastenverlichting voor een groot deel van de inwoners.

Bij de berekening van de OZB-tarieven voor 2017 wordt rekening gehouden met meest recente gegevens omtrent de verwachte waardeontwikkeling. De voorlopige waardeontwikkeling gaat uit van een waardestijging van 5,1% voor de woningen en waardedaling van 1,0% voor niet-woningen.

Hondenbelasting, toeristenbelasting en precariobelasting

De opbrengsten voor hondenbelasting en toeristenbelastingen zijn conform de Kadernota 2017 met slechts het inflatiepercentage van 1,0% verhoogd. Dit houdt voor deze belastingen in dat de tarieven ook met 1,0% worden verhoogd.

Met betrekking tot de precariobelastingen heeft de minister van Binnenlandse Zaken in juni 2016 een wetsvoorstel ingediend waarin gemeenten nog maximaal 10 jaar lang precariobelasting op kabels en leidingen mogen heffen, maar wel tegen ten hoogste het tarief zoals dat gold op 1 januari 2016. Aangezien het grootste deel van de opbrengst precariobelasting bestaat uit opbrengst van precario op kabels en leidingen is de geraamde opbrengst niet aangepast. De tarieven voor kabels en leidingen worden niet verhoogd, de overige precariotarieven worden voor 2017 met 1,0% verhoogd.

In onderstaand overzicht zijn de hierboven vermelde voorlopige belastingtarieven 2017 opgenomen.

2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|

Hondenbelasting Toeristenbelasting Precariobelasting | 79,40 0,93 2,46 | 80,52 0,94 2,50 | 81,48 0,95 2,74 | 82,32 0,96 2,74 |

1.5 Heffingen en rechten

Met ingang van de begroting 2017 moet in de paragraaf lokale heffingen een overzicht van baten en lasten worden opgenomen voor de heffingen waarbij sprake is van het verhalen van kosten. In dit hoofdstuk worden de diverse heffingen kort behandeld en wordt per heffing via een vast format inzicht gegeven in de kosten die (vanuit de diverse taakvelden en extracomptabel) aan de heffing worden toegerekend. De gehanteerde tariefstelling, geraamde baten en eventuele achterliggende beleidskeuzes worden ook per heffing aangegeven.

Onafhankelijk van de aard en samenstelling van de overhead kan deze worden toegerekend aan de directe kosten van de taakvelden. Voor de wijziging van het BBV werd de overhead via de kostenplaatsen toegerekend aan de verschillende kostenposten (en daarmee aan de tarieven). Nu gebeurt dat niet meer binnen de begroting maar voor de heffingen extracomptabel. Voor wat betreft het toerekenen van overhead aan de tarieven is gekozen voor een systematiek waarbij de totale overhead op taakveld 0.4 op basis van de volgende formule wordt verdeeld:

Opslag taakveld =

overhead x ((aantal aan heffing toegerekende uren)/(totaal aantal verdeelde uren exclusief uren taakveld overhead))

1.5.1 Rioolheffing

De gemeente is wettelijk verplicht om haar zorgplichten voor afval-, hemel- en grondwater na te komen. Hoe gemeenten op korte en lange termijn invulling geven aan de gemeentelijke zorgplichten wordt vastgelegd in het verbreed gemeentelijk rioleringsplan (vGRP). Dit is een verplicht plan op grond van de Wet milieubeheer. In 2017 zal een nieuw vGRP aan de raad worden voorgelegd.

Voor de begroting 2017 is rekening gehouden met lagere rentelasten als gevolg van BBV-wijzigingen. Het uitgangspunt is dat de kosten voortkomend uit de zorgplicht voor 100% worden gedekt uit de rioolheffing. Op basis van de begroting 2017 daalt de opbrengst van de rioolheffing voor 2017 met € 133.000 (4,7%).

Berekening kostendekkendheid rioolheffing | |||

|---|---|---|---|

Kosten taakveld(en) incl. omslagrente | 2.224.000 | ||

Netto kosten taakveld(en) | 2.206.000 | ||

Toe te rekenen kosten: | 339.000 | ||

Totaal toerekenbare kosten | 615.000 | ||

Totale kosten | 2.821.000 | ||

Totale opbrengsten | 2.655.000 | ||

Kostendekkendheid | 94,1% | ||

In afwachting van het nieuwe vGRP wordt voorgesteld de rioolheffing voor 2016 niet 100% kostendekkend vast te stellen.

Tarieven rioolheffing en beleidskeuzes

Rioolheffing wordt geheven van de gebruiker van een perceel van waaruit water direct of indirect op de gemeentelijke riolering wordt afgevoerd. Als heffingsmaatstaf geldt het waterverbruik waarmee wordt beoogd zoveel mogelijk recht te doen aan het principe ‘de vervuiler betaalt’.

De gegevens omtrent het waterverbruik worden geleverd door Dunea. Deze gegevenslevering vanuit Dunea naar de BSGR verloopt nog niet optimaal waardoor het lastig is gebleken het waterverbruik goed in te schatten. Gebleken is dat het werkelijke waterverbruik in de afgelopen jaren lager was dan waar bij de raming van de tarieven werd uitgegaan. Om de geraamde opbrengst voor 2017 te realiseren zal het tarief met circa 5% stijgen.

tarief 2016 | tarief 2017 | |

|---|---|---|

Huishouden vastrecht t/m 80m3 per m3 boven 80m3 Bedrijf vastrecht t/m 120m3 per m3 boven 1000m3 | 118,92 178,92 | 125,28 187,92 |

1.5.2. Reinigingsheffing

De reinigingsheffing wordt geheven om de kosten van het ophalen en verwerken van huishoudelijke- en bedrijfsafvalstoffen te verhalen. De reinigingsheffing bestaat uit afvalstoffenheffing (huishoudens) en reinigingsrecht (bedrijven).

Met ingang van 2017 daalt de bijdrage aan Avalex als gevolg van lagere contractprijzen voor de verwerking van afval en een andere verdelingssystematiek van de gemeenschappelijke regeling.

In 2016 is een éénmalige teruggave van € 250.000 verleend om de tarieven voor de afvalstoffenheffing met niet meer dan het inflatiepercentage te laten stijgen. Deze verlaging geldt niet voor 2017. Op basis van de begroting 2017 daalt de opbrengst reinigingsheffing voor 2017 met ongeveer € 791.000 (16%). Daarbij is tevens rekening gehouden met lagere rentelasten als gevolg van BBV-wijzigingen. In meerjarenperspectief wordt vooralsnog geen stijging van de geprognosticeerde reinigingsheffing voorzien.

Berekening kostendekkendheid reinigingsheffing | |||

|---|---|---|---|

Kosten taakveld(en) incl. omslagrente | 3.481.000 | ||

Netto kosten taakveld(en) | 3.391.000 | ||

Toe te rekenen kosten: | 174.000 | ||

Totaal toerekenbare kosten | 806.000 | ||

Totale kosten | 4.197.000 | ||

Totale opbrengsten | 4.152.000 | ||

Kostendekkendheid | 98,9% | ||

Tarieven reinigingsheffing en beleidskeuzes

De afvalstoffenheffing is gedifferentieerd naar de grootte van een huishouden in de vorm van een eenpersoonshuishouden en een meerpersoonshuishouden. Daarnaast gelden tarieven voor een extra groene of grijze container.

Voor de tariefberekening worden de totale verhaalbare kosten verdeeld over het aantal containers (gewogen eenheden). Dit leidt er onder andere toe dat het tarief voor een extra grijze container gelijk is aan het tarief voor een meerpersoonshuishouden. Het tarief voor een extra groene container bedraagt 50% van het tarief van een extra grijze container.

Het reinigingsrecht kent naast een vast bedrag per aansluiting ook tarieven voor een extra groene of grijze container. Voor 2017 zal worden bekeken of het inzamelen van afvalstoffen bij bedrijven via Avalex nog wordt gecontinueerd.

Met deze wijze van tariefstelling wordt beoogd zoveel mogelijk recht te doen aan het principe ‘de vervuiler betaalt’.

tarief 2016 | tarief 2017 | |

|---|---|---|

Huishouden eenpersoonshuishouden Bedrijf reinigingsrecht | 321,12 370,44 | 273,24 321,24 |

1.5.3 Begraafplaatsrechten

Begraafplaatsrechten worden geheven voor het gebruik van de begraafplaats en het gebruik van de diensten die daarbij worden verleend. De gerealiseerde opbrengst is al een aantal jaar relatief stabiel en is hoofdzakelijk afhankelijk van het aantal begrafenissen. Voor 2017 is de geraamde opbrengst verhoogd met het inflatiepercentage.

Berekening kostendekkendheid begraafplaatsrechten | |||

|---|---|---|---|

Kosten taakveld(en) incl. omslagrente | 201.000 | ||

Netto kosten taakveld(en) | 201.000 | ||

Toe te rekenen kosten: | 151.000 | ||

Totaal toerekenbare kosten | 155.000 | ||

Totale kosten | 356.000 | ||

Totale opbrengsten | 49.000 | ||

Kostendekkendheid | 13,7% | ||

Tarieven begraafplaatsrecht

Uitgangspunt voor de tarieven begraafplaatsrecht is 100% kostendekkendheid, maar gelet op het relatief geringe aantal begrafenissen en de structurele onderhoudslasten is dit niet te realiseren zonder (grote) tariefsverhogingen en/of teruggang in het onderhoud. De tarieven voor 2017 worden in navolging van de geraamde opbrengst met het inflatiepercentage verhoogd.

1.5.4 Marktgelden

Marktgelden worden geheven voor het gebruiken van openbare grond c.q. het innemen van een standplaats op het marktterrein, gedurende de tijd dat het markt is. De opbrengst is afhankelijk van de daadwerkelijke bezetting van de weekmarkt. Voor 2017 is de geraamde opbrengst met het inflatiepercentage verhoogd.

Berekening kostendekkendheid marktgelden | |||

|---|---|---|---|

Kosten taakveld(en) incl. omslagrente | 31.000 | ||

Netto kosten taakveld(en) | 31.000 | ||

Toe te rekenen kosten: | 16.000 | ||

Totaal toerekenbare kosten | 17.000 | ||

Totale kosten | 48.000 | ||

Totale opbrengsten | 44.000 | ||

Kostendekkendheid | 91,6% | ||

Tarieven marktgelden

Het marktgeld bedraagt een tarief voor iedere strekkende meter grond, waarvoor een standplaats wordt ingenomen, gemeten in de lengterichting. Voor iedere strekkende meter grond waarvoor achterruimte wordt ingenomen geldt een apart tarief. Uitgangspunt voor de tarieven is 100% kostendekkendheid. Voor 2017 worden de tarieven in navolging van de geraamde opbrengst met het inflatiepercentage verhoogd.

tarief 2016 | tarief 2017 | |

|---|---|---|

Standplaats per strekkende meter, per dag Achterruimte per strekkende meter, per dag | 3,67 1,47 | 3,71 1,48 |

1.5.5 Leges

Leges worden geheven voor het door de gemeente verlenen van diensten zoals opgenomen in de tarieventabel behorende bij de Legesverordening. Deze tarieventabel bestaat uit drie titels: Algemene dienstverlening, dienstverlening vallend onder de fysieke leefomgeving (omgevingsvergunningen) en dienstverlening vallend onder de Europese dienstenrichtlijn (specifiek voor ondernemers). Binnen de drie titels zijn de leges onderverdeeld in hoofdstukken waarbinnen de samenhangende tarieven zijn geclusterd. De opbrengsten zijn in de begroting niet op hoofdstukniveau opgenomen, maar zijn functioneel gegroepeerd. Van een aantal diensten wordt namelijk dusdanig weinig gebruik gemaakt dat het apart opnemen van een raming geen meerwaarde heeft.

Berekening kostendekkendheid Leges Algemene dienstverlening | |||

|---|---|---|---|

kosten | baten | kostendek. | |

Burgerlijke stand | 77.000 | 104.000 | 135% |

Reisdocumenten | 400.000 | 293.000 | 73% |

Rijbewijzen | 258.000 | 123.000 | 48% |

Secretarieleges

Totaal secretarieleges | 88.000 | 61.000 | 69% |

Huisvesting

Totaal leges huisvesting | 29.000 | 2.500 | 9% |

APV-vergunningen

Totaal APV-vergunningen | 127.000 | 25.000 | 20% |

Verkeer en vervoer | 49.000 | 28.000 | 57% |

Totaal leges Algemene dienstverlening | 1.028.000 | 636.500 | 62% |

Berekening kostendekkendheid Leges vallend onder fysieke leefomgeving | ||||

|---|---|---|---|---|

(omgevingsvergunning) | kosten | baten | kostendek. | |

Omgevingsvergunning | 1.069.000 | 1.058.000 | 99% | |

Berekening kostendekkendheid Leges vallend onder Europese dienstenrichtlijn | ||||

|---|---|---|---|---|

kosten | baten | kostendek. | ||

APV-vergunningen

Totaal APV-vergunningen | 42.000 | 7.000 | 17% | |

Totaal leges vallend onder Europese dienstenrichtlijn | 42.000 | 7.000 | 17% | |

Tarieven, kostendekkendheid en kruissubsidiëring leges

De tarieven voor de diverse leges worden jaarlijks in principe met het inflatiepercentage verhoogd, waarbij wordt uitgegaan van de reeds bestaande verdeling in de tarieven. Voor tarieven waarvoor een maximumbedrag geldt wordt uitgegaan van het maximaal toegestane bedrag.

Om de digitale dienstverlening te stimuleren wordt voor het verstrekken van gegevens uit de basisregistratie personen (titel 1) een lager tarief gerekend als de aanvraag volledig digitaal plaats vindt.

Op basis van de berekening van de kostendekkendheid is alleen binnen titel 1 (Algemene dienstverlening) sprake van kruissubsidiëring. De leges voor huwelijken zijn op begrotingsbasis meer dan kostendekkend. Dit is toegestaan zolang de kostendekkendheid van het totaal van de binnen titel geheven leges niet meer dan 100% kostendekkend is.

Specifiek met betrekking tot het tarief van de omgevingsvergunning geldt dat gekozen is voor een vast percentage van de bouwsom. Dit heeft gemiddeld kruissubsidiëring tot gevolg van grote naar kleine bouwwerken, maar de mate van kruissubsidiëring verschilt van bouwwerk tot bouwwerk.

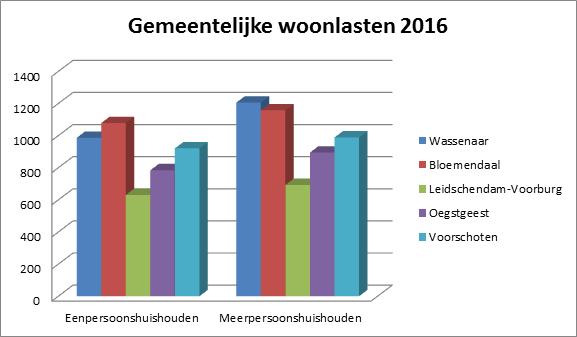

1.6 Vergelijking gemeentelijke woonlasten met andere gemeenten

Onder de gemeentelijke woonlasten verstaan we het gemiddelde bedrag dat een huishouden in een bepaalde gemeente betaalt aan OZB, rioolheffing en afvalstoffenheffing.

Om een beeld te geven van de gemeentelijke woonlasten van de burgers van de gemeente Wassenaar is een vergelijking gemaakt met die van omliggende gemeenten.

gemeentelijke woonlasten 2016 | Wassenaar | Bloemendaal | Leidschendam - Voorburg | Oegstgeest | Voorschoten |

|---|---|---|---|---|---|

Eenpersoonshuishouden | € 987,00 | € 1.079,00 | € 631,00 | € 785,00 | € 921,00 |

Meerpersoonshuishouden | € 1.206,00 | € 1.158,00 | € 693,00 | € 895,00 | € 989,00 |

Bron: Coelo Atlas van de lokale lasten 2016

Ontwikkeling woonlasten

Door de totale woonlasten voor meerpersoonshuishoudens in jaar t te vergelijken met het landelijk gemiddelde in jaar t-1 (zoals gepubliceerd door het Coelo) en uit te drukken in een percentage kan de ontwikkeling van de woonlasten ten opzichte van het landelijk gemiddelde worden geschetst.

2015 | 2016 | 2017 | |

|---|---|---|---|

totale woonlasten gezin Wassenaar in jaar t | € 1.175 | € 1.190 | € 1.192 |

woonlasten gemiddeld gezin in t-1 (cijfers Coelo) | € 704 | € 716 | € 723 |

woonlasten t.o.v. landelijk gemiddelde jaar ervoor (x100%) | 166,9% | 166,2% | 164,9% |

Bovenstaande vergelijking laat zien dat de woonlasten in Wassenaar weliswaar hoger liggen dan het landelijk gemiddelde, maar ook dat de ontwikkeling van de woonlasten ten opzichte van 2016 lager ligt dan gemiddeld.

1.7 Kwijtscheldingsbeleid

In de raadsvergadering van 7 april 2015 is de Regeling kwijtschelding gemeentelijke belastingen Wassenaar 2015 vastgesteld. Hiermee is het kwijtscheldingsbesluit geactualiseerd. Kwijtschelding is in Wassenaar mogelijk voor de onroerende-zaakbelastingen, de afvalstoffenheffing, de rioolheffing en de hondenbelasting (alleen eerste hond). Voor de overige heffingen is geen kwijtschelding mogelijk.

De kwijtscheldingsnorm in Wassenaar blijft gehandhaafd op de maximaal door het Rijk toegestane 100% van de bijstandsnorm. Dat wil zeggen dat iemand met een inkomen op bijstandsniveau bijna altijd in aanmerking komt voor kwijtschelding, tenzij er sprake is van vermogen (spaargeld of eigen woning). Ook voor ZZP’ers is het mogelijk om onder de zelfde voorwaarden als privé-personen voor kwijtschelding in aanmerking te komen. De kwijtschelding wordt uitgevoerd door de Belastingsamenwerking Gouwe-Rijnland (BSGR).

De bedragen aan kwijtschelding voor afvalstoffenheffing en rioolheffing worden als kosten meegenomen bij het bepalen van de tarieven.

Over het jaar 2017 worden naar verwachting de volgende bedragen aan kwijtschelding verleend:

- OZB € 3.000,-

- Afvalstoffenheffing € 202.000,-

- Rioolheffing € 84.000,-

- Hondenbelasting € 6.000,-

1.8 Belastingsamenwerking Gouwe-Rijnland

Met ingang van 2011 is de volledige heffing en invordering, inclusief de waardering in het kader van de Wet WOZ, overgedragen aan Belastingsamenwerking Gouwe-Rijnland (BSGR). Voor de gemeente Wassenaar geldt dit voor 2011 voor de onroerendezaakbelastingen, baatbelasting, rioolheffing, reinigingsheffing, hondenbelasting, toeristenbelasting en precariobelasting. Met ingang van 2016 zijn ook de ondernemersheffing en de BIZ-bijdrage Maaldrift overgedragen aan de BSGR.

Sinds 2011 ontvangen de belastingbetalers een gecombineerd aanslagbiljet voor waterschapslasten en gemeentelijke lasten (in plaats van één van de gemeente en één van het hoogheemraadschap van Rijnland). Daarnaast kan het aanvragen van kwijtschelding in één keer gebeuren.

Naast een kostenbesparing leidt samenwerking ook tot een robuustere en minder kwetsbare belastingorganisatie, vooral bij kleinere gemeenten.

De deelnemersbijdrage voor 2017 bedraagt € 480.072 (vgl. 2016: € 476.499)

1.9 Algemene ontwikkelingen

Verruiming lokaal belastinggebied

De lokale belastingen staan de afgelopen jaren meer en meer in de belangstelling. In 2015 zijn verschillende studies gepubliceerd, o.a. door het Centraal Planbureau (CPB), de Raad voor de financiële verhoudingen (Rfv) en - in opdracht van de Vereniging van Nederlandse Gemeenten (VNG) - de commissie Financiële ruimte voor gemeenten (commissie Rinnooy Kan) over de inrichting en vormgeving van het gemeentelijk belastinggebied. In al deze studies wordt, vanuit verschillende invalshoeken, gepleit voor een verschuiving van € 4 miljard van rijksbelastingen (loon- en inkomstenbelasting) naar gemeentebelastingen.

In een brief aan de Tweede Kamer van 24 juni 2016 hebben de minister van Binnenlandse Zaken en de minister van Financiën overwegingen gegeven die een rol kunnen spelen bij de hervorming van het gemeentelijk belastinggebied. De belangrijkste onderdelen uit deze brief zijn, de schuif van inkomstenbelasting naar gemeentebelastingen, de introductie van twee brede heffingen, het mechanisme om afwenteling te voorkomen, en het afschaffen van kleine gemeentelijke belastingen. Daarbij is aangegeven dat de keuzes daaromtrent worden overgelaten aan een volgend kabinet. In de eerste plaats omdat een aantal fundamentele keuzes zoals bijvoorbeeld de omvang van de schuif en de te kiezen grondslagen en onderlinge verhouding tussen die grondslagen bij uitstek keuzes zijn die voorbehouden zijn aan een nieuw kabinet. Daarnaast betreft het een majeure operatie zowel budgettair gezien als wat betreft het op adequate wijze inpassen van de effecten in het koopkrachtbeeld, eventueel met een zekere netto lastenverlichting die het logisch maken om dit over te laten aan een nieuw kabinet.

Afschaffing precariobelasting nutsnetwerken

In juni 2016 heeft de minister van BZK een wetsontwerp naar de Tweede Kamer gestuurd dat de afschaffing van precariobelasting op nutsnetwerken regelt. Het kabinet heeft daarbij gekozen voor een overgangstermijn van tien jaar, zodat daarin de effecten kunnen worden opgevangen van inkomstenderving vanwege het afschaffen van deze vorm van precariobelasting. Bij een grotere hervorming/verruiming van het belastinggebied kan de voorgestelde periode van 10 jaar worden bekort.

Als de Tweede en Eerste Kamer instemmen met het wetsvoorstel leidt dat er voor de gemeente Wassenaar toe dat uiterlijk met ingang van 2027 een bedrag ter hoogte van € 1.805.000 aan belastinginkomsten wegvalt.